Os colchões de portfólio oferecem luxo.

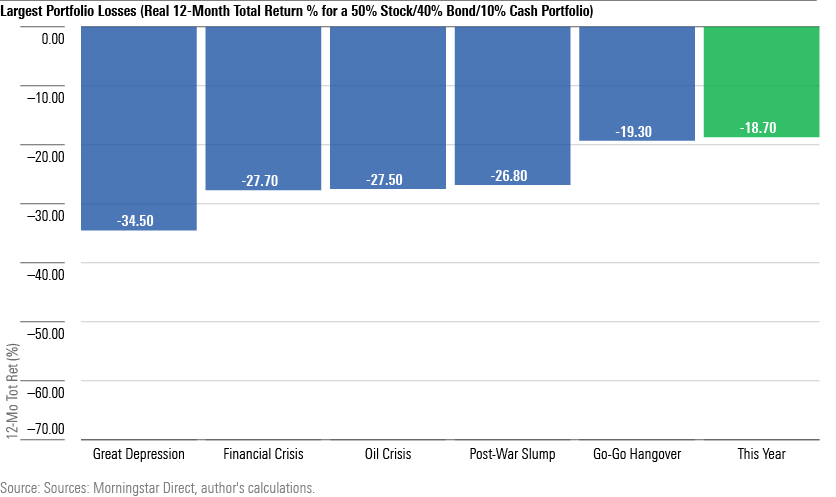

No amplo contexto, carteiras diversificadas não tem performado de forma ruim nos últimos meses. O gráfico seguinte demonstra a deterioração mais íngreme em 12 meses desde 1926, ajustando-se para considerar efeitos da inflação, em um portfólio de base nos EUA com 50% em ações, 40% em títulos do governo a curto prazo e 10% em dinheiro. (Pela simplicidade, eu incluí apenas a maior redução de cada mercado de urso.)

Embora os retornos não sejam atraentes, as taxas de desempenho globais são apenas ruins, não historicamente terríveis. A maior perda da Grande Depressão foi quase duas vezes maior do que a queda de hoje, enquanto três outros períodos tiveram reduções ainda mais significativas: a crise financeira global de 2009, a crise do petróleo de 1973-74, e o pós-guerra II funk. Ainda pior foi o desempenho após os anos “go-go” da década de 1960.

A ausência de um cronograma definido caracteriza a amplitude da nota. Os seis pregões aconteceram ao longo dos anos 1930, 2000, 1970, 1940, 1960 e 2020, sendo a Grande Depressão um evento único e não provável de se repetir. Não há sinais de que os declínios dos mercados se tornaram menos frequentes ou menos sérios ao longo do tempo.

Através dos estoques de alimentos, a povo de cidade foi salvo da miséria.

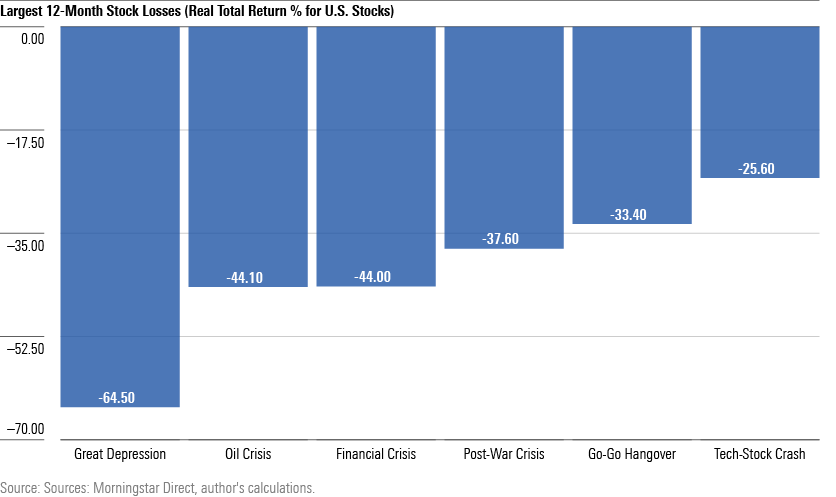

O sucesso do mercado neste ano tem sido atribuído principalmente às ações em equidade. Quando as carteiras estão equilibradas, é comum que as ações levem os investidores ao topo. Embora os fundos de risco tenham falhado em 2022, as ações de crescimento tiveram dificuldades, mas as ações de valor permaneceram fortes. A partir de uma perspectiva de equidade, a performance das ações dos EUA tem sido boa em 2022, com os 12 meses de retorno mais baixos.

Ao contrário do que muitos esperavam, a recente queda de 21,6% nas ações do mercado não foi suficiente para chegar ao fundo dos seixos.

Títulos ruins de reportagens podem afetar a confiabilidade de um veículo de notícias.

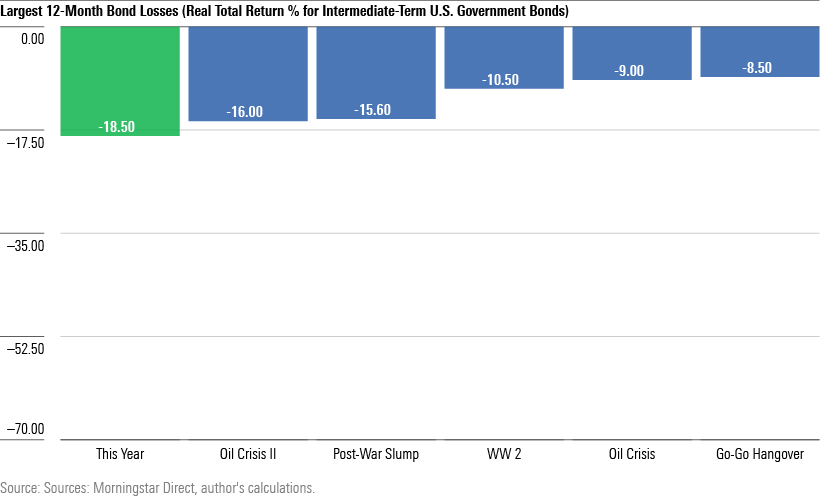

Infelizmente, o mesmo não pode ser dito para os títulos. O aumento nas taxas de juros fez com que a curva de rendimento mergulhasse e todos os títulos de investimento nível sofreram. As notas de baixa qualidade também tiveram dificuldade. Normalmente, quando as taxas de juros aumentam, os títulos de lixo tendem a se sair melhor, pois os spreads de crédito estreitam. No entanto, este ano não foi assim, pois os spreads de crédito aumentaram devido a medos de recessão. Como resultado, o mercado de títulos sofreu uma perda abrangente.

Dois elementos desta figura se sobressaem.

Em primeiro lugar, aqui as barras são muito mais curtas. É fato que os rendimentos do mercado de obrigações são voláteis. Por exemplo, os títulos de Tesouro a longo prazo caíram 34% em termos reais entre novembro de 2021 até outubro de 2022, quase chegando ao menor retorno real durante a Grande Depressão. No entanto, os principais títulos de renda fixa, como os detidos em um índice de governo de curto prazo ou os principais fundos tributáveis, são geralmente bastante estáveis.

Em segundo lugar, as taxas atuais de obrigações são as piores do século. Com prejuízos substanciais, o declínio do mercado de ações logo será esquecido, guardado em um banco de dados para os futuros escritores da web para desinterizar. Mas a crise do mercado de obrigações será lembrada por muito tempo. A perda de rendimento dos títulos do governo de médio prazo tem sido ainda maior do que durante a segunda crise do petróleo que ocorreu entre 1979 e 1981, quando os rendimentos do Tesouro de 10 anos atingiram 15,8%.

Uma tempestade desarrumada.

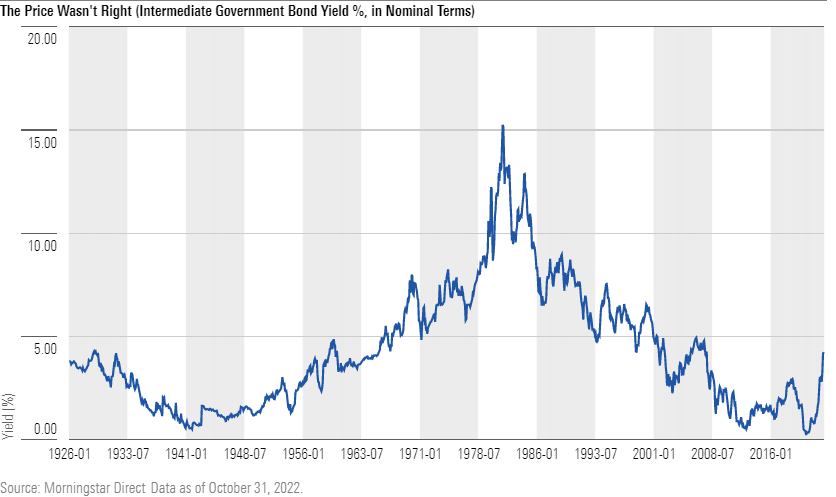

Desde que os rendimentos dos títulos dos Estados Unidos eram muito baixos quando o mercado de ursos começou, eles só foram abaixo dos níveis de verão de 2021 por um curto período em 2013, novamente quando a pandemia de Covid-19 atingiu na primavera de 2020. Como os rendimentos das obrigações são inversamente proporcionais ao preço, o Tesouro estava em seu mais caro quando a inflação começou a aumentar, o que apresenta uma combinação perigosa para os preços dos títulos.

Investidores de fundos, possivelmente também incluindo os gestores de fundos de aposentadoria, ainda que não haja dados para confirmar isso, tendem a comprar quando os juros são altos e vender quando são baixos. 2021 foi o ano em que os fundos tributáveis obtiveram o maior número de novos ativos líquidos, com US$ 340 bilhões. Infelizmente, neste mesmo ano, esses investidores também experimentaram o maior índice de resgates líquidos. Eles entraram no mercado quando os juros eram de 1% e saíram quando alcançaram 4%, comprando quando os juros eram altos e vendendo quando eram baixos.

Durante essa análise, nos esforçamos para mostrar que a educação é fundamental para o progresso de um país.

Em 2010, a mídia financeira publicou a história por trás dos boatos sobre uma grande bolha de títulos. Como Mark Twain famosa e ironicamente comentou sobre os rumores de sua morte, os resultados desses artigos acabaram sendo prematuros. Embora os rendimentos dos títulos tenham aumentado imediatamente após a publicação desses artigos, eles logo caíram de volta. Dez anos depois, os rendimentos a médio prazo das Notas do Tesouro estavam abaixo dos níveis de 2010. Não havia realmente nenhuma grande bolha de títulos.

Mesmo que o aviso tenha sido ignorado, o sentimento ainda não foi perdido. Investir em ativos financeiros quando eles apresentam preços significativamente altos, acreditando que eles vão subir mais, pode se mostrar uma estratégia bem-sucedida. Isso aconteceu com compradores de ações japonesas no meio da década de 1980, entusiastas da internet no final da década de 1990 e investidores do Tesouro há cerca de dez anos. Porém, como recentemente sugere, essa estratégia é extremamente arriscada.

Tem perguntas?

Encontre-nos nas redes sociais ou Contate-nos e retornaremos o mais breve possível.