Se tiver a oportunidade de investir algum capital, é motivo de comemoração!

A conquista da metade do objetivo é um grande feito.

Para a segunda parte – determinar o que seria a melhor decisão a tomar.

Este artigo tratará de duas escolhas de investimento alternativas muito diferentes, mas amplamente populares que muitas pessoas estão considerando: propriedades imobiliárias e ações.

Imóveis vs. Ações: Analise das Partes Componentes

O que você decidir sobre como e onde colocar seu dinheiro é muito particular, pois depende do que te faz sentir-se à vontade, dos seus objetivos, da sua capacidade de aceitar riscos, e assim por diante.

Então, como podemos ajudá-lo? Estamos nos certificando de que você esteja ciente de todos os prós e contras entre investir em ações e imobiliário, de modo que você possa tomar a melhor decisão para você.

Dito isso, vamos examinar as diferenças e semelhanças agora!

Os retornos esperados a longo prazo desempenham um papel importante na escolha de investimentos.

A valorização dos imóveis tende a variar anualmente e, em função da região, costuma se manter próxima de 3,5% ao ano.

Além de poder desfrutar de sua propriedade, também é possível gerar uma renda sólida ao investir em imóveis. Isso pode ser feito ao alugá-los a longo prazo para inquilinos, a curto prazo (por meio de sites como o Airbnb), para espaços de eventos, e muito mais.

As ações têm se valorizado com muita frequência a taxas mais altas em relação aos imóveis. De 2012 a 2021, o índice médio de crescimento foi de 14,8% ao ano. É importante lembrar que esses números são apenas médias. Em certos períodos, o crescimento foi de apenas 2% ou menor, enquanto em outros, houve queda no valor.

Os acionistas podem receber pagamentos em ações ou dinheiro como dividendos provenientes das ações. Contudo, os títulos que oferecem dividendos podem aumentar de valor de forma mais gradual em comparação com os que não pagam. Apesar de o mercado estar em queda, os acionistas normalmente podem contar com algum tipo de remuneração devido aos dividendos.

Durante um longo período, retornos de estoque pareciam ser mais atraentes do que retornos de imóveis. No entanto, o mercado de ações pode não ser o mais agradável para aqueles que se preocupam com a volatilidade, mas vale a pena pensar no conforto oferecido.

É incerto qual tipo de investimento trará melhores benefícios – nunca há qualquer previsão sobre qualquer ativo.

Em qualquer lugar que você invista, evite se afogar se as coisas não vão como deveriam, nunca arriscando mais do que você está disposto a perder.

Despesas pagas de antemão e despesas contínuas.

Se a montanha-russa de 2020 a 2022 nos ensinou alguma coisa, é que o setor imobiliário flutua certamente. No entanto, imóveis exigem geralmente um investimento substancial – nas centenas de milhares de dólares, comumente – se você estiver financiando o dinheiro de um banco ou outro emprestador.

Além disso, existem outras despesas a serem consideradas ao se ter um imóvel. A manutenção é algo comum, assim como os seguros e os impostos sobre a propriedade. Por isso, se você está planejando contar com a valorização ou com a renda passiva de um aluguel, certifique-se de que os gastos não irão ultrapassar os lucros.

Você não precisa de muito dinheiro para começar a investir em ações – milhares ou apenas algumas centenas de reais já são suficientes.

Não há despesas de manutenção. Se você decidir não investir mais dinheiro em uma ação, ela ainda valorizará (porém de forma mais lenta) e/ou pagará dividendos sem que você invista outra vez na propriedade.

Dito isto, é bastante problemático tirar partido de um negócio imobiliário de grande tamanho sem ter os fundos adequados. Solicitar um empréstimo para um bem pode ser fácil, pois o sistema financeiro dos EUA está configurado para isso. Se sua pontuação de crédito é boa e as taxas de juros são favoráveis, obter um empréstimo imobiliário pode ser extremamente benéfico para completar um negócio de alto retorno.

A manutenção preventiva consiste em serviços regulares para evitar o desgaste de equipamentos, máquinas ou instalações. O propósito desta ação é maximizar a durabilidade destes equipamentos, diminuindo os custos com reposição e aumentando a segurança do usuário.

Como discutido anteriormente, parte das despesas fixas com propriedades é devido à manutenção necessária.

Adquirir um bem imobiliário para investimento pode ser alcançado por você, mas as tarefas para ser um proprietário — ou até gerenciar uma empresa para lidar com sua propriedade — requer um outro conjunto de competências e mais do seu tempo.

Imóveis são um dos únicos grupos de recursos onde você pode investir seu trabalho árduo, então, se isso é o seu objetivo, é um ótimo setor para investigar.

Ainda assim, se cuidar e aprimorar o patrimônio não é um passo que você deseja dar ao investir, as ações serão a escolha ideal para você.

Através de investimentos, você pode, praticamente, “configurá-lo e deixá-lo” e acreditar que o tempo trará um retorno crescente para você.

Certamente, você não quer se distanciar completamente do seu portfólio e negligenciar acompanhá-lo para assegurar que suas ações (e outros investimentos) estejam alcançando suas metas. Fique atento, pois mais tarde nós apresentaremos a você um aplicativo de gerenciamento pessoal que fará todo esse trabalho se tornar muito mais fácil.

A habilidade para uma organização transformar seus bens em moeda corrente de maneira veloz e eficaz é chamada liquidez.

Imóveis não são tão fáceis de trocar como ações.

Isso significa que transformar seu investimento imobiliário em dinheiro pode levar algum tempo – pois alguém tem que adquirir a propriedade de você, a fim de obter o montante de dinheiro que você está tentando conseguir.

Com estoques, há muitos sites que aceleram a venda de suas ações e obter o pagamento em poucos segundos. Ainda assim, seu sucesso depende das pessoas que estão dispostas a comprar suas ações, já que os custos são menores e o processo é mais rápido do que a venda de bens imóveis.

Pesquisa indispensável para completar o trabalho

O preço dos imóveis é altamente opiniável.

Fatores como o distrito, tarifas de tributos, relatórios de infrações, duração de tempo, rendimentos médios e, obviamente, o custo, devem ser considerados na tomada de decisão de se uma propriedade é uma ótima opção para investimento.

Não estamos recomendando que você não pesquise suas ações, mas há normalmente poucos fatores que você precisa considerar para se sentir seguro sobre seu investimento. Em particular, você deve verificar o desempenho da empresa e do estoque no passado, pois há muita informação disponível on-line.

Dito isso, há algo sobre o processo de imóveis que é mais familiar para muitos do que investir em ações. Por exemplo, aqueles que não foram ensinados sobre finanças podem achar o mercado de ações confuso. No entanto, é muito provável que todos nós tenhamos visto algum aspecto do processo de compra de uma casa.

Ademais, existe algo a respeito de ter um bem material que é tranquilizador.

Isso significa que a eleição do ativo que você deseja dependerá tanto dos seus interesses e preferências.

Proteção da inflação.

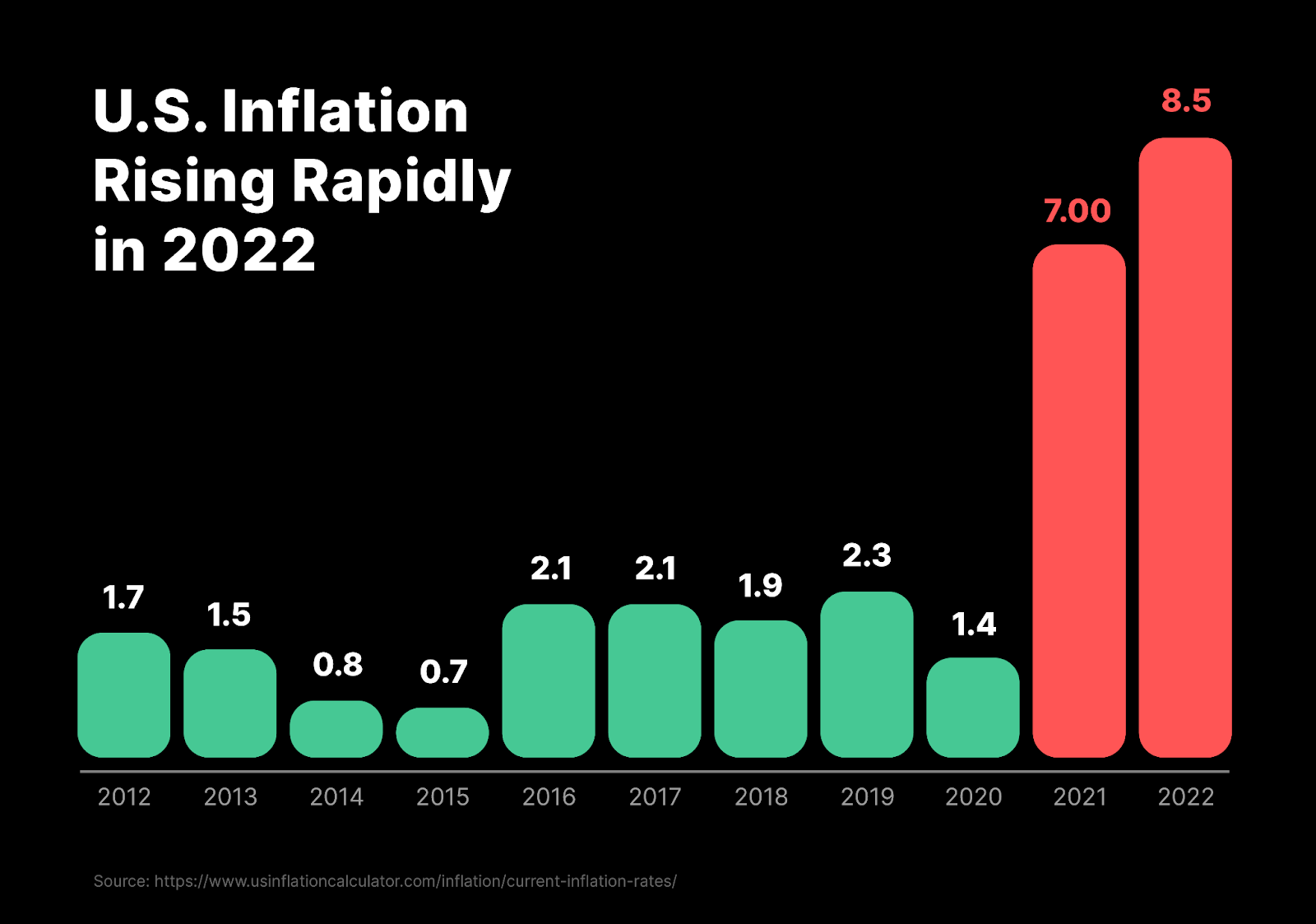

Neste dia, tendo a inflação como uma questão séria, investir na proteção dela pode ser extremamente benéfico.

Investimentos em imóveis são um mecanismo conhecido para se defender da inflação. Uma vez que o custo de propriedades físicas e rendimentos tendem a subir à medida que a inflação aumenta.

D’outro lado, a volatilidade e a imprevisibilidade aumentam com a inflação. As ações de crescimento, que são propriedade de empresas que crescem rapidamente, podem desacelerar – já que parte da equação da inflação é a diminuição dos gastos dos consumidores.

Descubra as melhores opções de investimento para se proteger contra a alta dos preços.

Descubra como começar a investir em imóveis tradicionais para obter uma receita passiva e aumentar o seu patrimônio.

Ainda hoje, a maneira mais comum de se envolver em investimento imobiliário é a pesquisa e aquisição de imóveis que provavelmente gerarão retorno financeiro dentro do seu orçamento. Tanto casas unifamiliares, edifícios de apartamentos, quanto propriedades comerciais estão disponíveis para serem consideradas.

Outra maneira de obter fundos são empréstimos de dinheiro particular, financiamento por parte do vendedor e mais opções além de um credor convencional.

Após a aquisição, a renda provém da locação da propriedade por um curto ou longo espaço de tempo. Deverá ser ponderado cuidadosamente o custo da venda, o pagamento mensal da hipoteca, sua manutenção, impostos e outros. Além disso, você tem de considerar o custo do seu tempo dedicado à administração da propriedade ou o custo de contratar alguém para o fazer.

Invista em Fundos Imobiliários.

Não está associado à noção de dono de casa – ou não tem acesso a quantias enormes de dinheiro?

Ao invés disso, considere a opção de investir em uma confiança de investimento imobiliário (REIT)!

REITs são entidades de confiança que aplicam o capital dos investidores na aquisição de imóveis que geram renda. Os rendimentos são distribuídos entre os investidores na forma de dividendos, assim como acontece com as ações. Desde então, os REITs são negociados de forma semelhante às ações e possuem maior liquidez do que o imóvel físico.

Uma alternativa é investir em fundos de investimento imobiliário e ETFs que fazem investimentos em REITs.

Veja como se tornar um proprietário digital ao invés de um proprietário físico em nosso guia Yieldstreet em comparação com Fundrise: Incorporar imóveis ao seu portfólio.

Investir no mercado de ações pode ser uma maneira de gerar retornos financeiros significativos, mas também pode representar certos riscos. Portanto, para aqueles que desejam começar a investir nesse mercado, é fundamental conhecer seus objetivos financeiros e entender como esse mercado funciona antes de dar o primeiro passo.

Iniciar a gestão de estoques envolve decidir o seu grau de participação.

Para o investidor autodidata que deseja selecionar suas próprias ações, abrir uma conta de corretagem on-line é a melhor opção. Para obter mais informações sobre como isso funciona, a NerdWallet oferece um guia útil.

Se você deseja obter mais conselhos sobre seus investimentos, matricule-se com um gestor de investimentos robô-advisor (mais barato) ou hands-on (mais caro). Pessoalmente, acreditamos que todos os investidores iniciantes devem começar aqui antes de considerar a opção de fazer tudo por conta própria.

Que quer que seja sua forma, robótica ou humana, ainda terá que responder a algumas questões sobre seus objetivos de investimento, aversão ao risco, ativos, etc. A partir daí, a maioria das plataformas criará um portfólio para você e, então, você ou seu consultor o supervisionará dependendo do tipo de serviço que está adquirindo.

Comparado ao investimento em imóveis, abrir uma conta de corretora ou trabalhar com um consultor financeiro para iniciar suas ações é normalmente mais acessível. No entanto, ainda é necessário ter um certo volume de ativos para começar a investir – os conselheiros de alto nível exigem mais de US$ 100 mil em ativos.

Descubra como rastrear suas posses, independentemente do que foi selecionado.

Se decidir colocar o seu dinheiro em imóveis, ações, REITs ou uma mistura de tudo isso, existe uma última coisa que precisa fazer para se tornar um investidor de sucesso.

Você deve administrar todos os seus recursos de uma maneira que esteja de acordo com seus propósitos.

Sim, pode ser muito benéfico alcançar uma diversificação equilibrada em seu portfólio.

Torne o seu carregamento mais fácil com Kubera.

Kubera é uma aplicação de gestão financeira para o indivíduo moderno que deseja aproveitar o seu alto valor de conexão.

Como opera?

Tudo que você precisa fazer é se cadastrar e começar a rastrear seus ativos utilizando nosso interface agradável, como um documento de planilha. Isso inclui imóveis, ações, REITs, itens de colecionador, cartões de crédito, criptomoedas, veículos, contas bancárias, contas de aposentadoria, contas de poupança e muito mais.

Fazemos integração com dezenas de milhares de entidades financeiras internacionais, de modo que a maioria dos seus bens baseados em conta se atualizará em tempo real com o nosso sistema. Para aqueles ativos que não se baseiam em conta – como antiguidades e outros itens materiais – é simples atualizar seus valores usando o nosso painel intuitivo.

Para tudo o mais, temos nossos indicadores de ações, moedas digitais e associações com programas de avaliação de bens (Zillow, EstiBot, etc.).

Com Kubera, você estará informado de tudo que acontece com seu portfólio, o que lhe permitirá tomar decisões acertadas quando o assunto são novas aplicações.

Agora é o momento certo para rastrear muitos ativos e verificar como eles estão se saindo em relação ao dinheiro aplicado neles.

Adicione o recurso de Retorno Interno de Investimento da Kubernetes para financiamentos.

Certifique-se de que as informações financeiras da holding, o preço de aquisição e o valor de avaliação atual estão a par. Quando o tempo decorrido desde a aquisição de cada holding for adicionado, o cálculo automático da Taxa Interna de Retorno (o IRR é semelhante ao ROI, mas leva em conta o tempo e as mudanças de valor) estará completo.

O retorno realizado é exibido em sua moeda favorita e correlacionado com índices e símbolos mais conhecidos (como o S&P 500, por exemplo), a fim de fornecer uma melhor percepção do desempenho de seus investimentos em relação ao cenário global.

Por último, nosso recurso de síntese vem ser o auge de muitas ferramentas que Kubera tem para fornecer uma compreensão detalhada de investimento.

Visite a página de resumo para ver as alterações no desempenho dos ativos e do portfólio a qualquer dia. Ou, compare os resultados entre anos.

Com essas informações, você terá a possibilidade de visualizar como seus ativos estão colaborando com o alcance de seus objetivos – ou quais modificações necessitam ser realizadas para gerar avanço.

Visite nossa área de preços para assinar a Kubera, e então você pode começar a monitorar todos os seus investimentos, retorno e desempenho no seu computador, iPhone ou smartphone Android.

Trabalhar com um consultor financeiro em sua propriedade, estoque e outros investimentos? Não precisa parar de usar Kubera! Compartilhe nossa solução de marca própria com eles. Se incluírem isso em seu conjunto de ferramentas, você terá um gerenciamento de carteira muito mais abrangente.

Tem perguntas?

Encontre-nos nas redes sociais ou Contate-nos e retornaremos o mais breve possível.