A palavra volatilidade é muitas vezes vista de modo negativo na indústria de investimento, pois está ligada a um aumento nas quedas do mercado de ações. No entanto, esse não é o único lado da história. A volatilidade também pode ser benéfica para os investidores e para o mercado de ações em geral. Nesse blog, explicaremos como isso acontece, mas primeiro, precisamos entender o que é volatilidade.

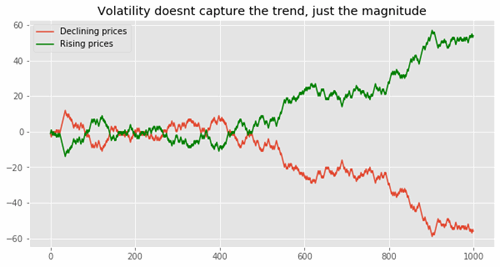

Volatilidade é uma métrica estatística que descreve o tamanho das variações que um investimento, como uma ação, apresenta ao longo de um período. Quanto maior a volatilidade, maior a magnitude dos movimentos de preço vistos, como os dois gráficos ilustram.

Oscilações estão presentes em todos os ativos financeiros, desde títulos a ações, commodities, como petróleo e ouro, e preços imobiliários. O grau de volatilidade de um investimento costuma ser proporcional à sua rentabilidade. Por isso, o ditado “sem risco, não há recompensa” é aplicável a este assunto. Contas bancárias são, por outro lado, consideradas investimentos seguros pois possuem níveis de volatilidade muito baixos.

A volatilidade pode mudar para investimentos específicos de acordo com as circunstâncias. Ela não é apenas uma ferramenta para comparar um investimento com outro, já que a volatilidade em qualquer investimento está em constante movimento e provavelmente não será a mesma se medida em dois pontos de tempo diferentes. Isso pode ocorrer devido às especificidades da empresa, setor ou mesmo fatos em todo o mercado. Por exemplo, os retornos do mercado de ações entre 2014 e 2019 apresentaram níveis de volatilidade significativamente baixos – isso seria classificado como uma circunstância em todo o mercado. Entretanto, desde janeiro de 2020, os mesmos í

Sem entrar em detalhes técnicos, existem duas maneiras geralmente usadas para calcular a volatilidade.

- O Desvio Padrão é usado para medir o nível absoluto de variação em um determinado período de tempo, em comparação com a média dos movimentos. Se houver uma grande discrepância entre o valor médio e o valor diário, o desvio padrão será maior, indicando maior volatilidade. Esta é uma medida precisa de volatilidade, pois depende apenas dos números subjacentes associados ao investimento.

- A volatilidade é medida por meio de Beta. O mercado tem sempre um beta de 1, enquanto que os investimentos têm beta maior, igual ou menor que 1. Por exemplo, o FTSE 100 tem um beta de 1 e o HSBC tem um beta de 1,2, o que significa que é 20% mais volátil que o mercado. Se o Beta do HSBC fosse 0,80, significaria que é 20% menos volátil que o FTSE 100.

Assim, a volatilidade é vista como necessária para que os mercados de ações funcionem corretamente. De fato, sem ela, não haveria um mercado de ações. Como resultado, grandes flutuações nos preços são essenciais para que um mercado de ações seja saudável. Isso é importante para que os investidores possam prever como o mercado se comportará ao longo do tempo, fazendo com que possam acompanhar as tendências de preços.

Aqui estão dois ejemplos de como a flutuação é fundamental para um mercado de ações equilibrado.

- Isto é uma advertência de como o excesso de exuberância pode levar a bolhas nos preços de investimento. Bolhas financeiras são quando o preço de um ativo flutua mais alto sem nenhum suporte real, como uma aquisição significativa ou uma mudança revolucionária no setor. Estas bolhas são conhecidas como tal porque quando elas estouram, o preço da ação cai drasticamente. Alguns exemplos destas bolhas notáveis incluem a Mania de Tulipas Holandesas, o Boom Dot-Com de 2000 e o mercado imobiliário dos EUA em 2006.

- Numa conjuntura de volatilidade reduzida, onde as taxas de juros estão a um nível extremamente reduzido, o custo do dinheiro é mais baixo. Aquelas empresas que deveriam entrar em falência ficam no suporte de vida por mais tempo. Quando investidores procuram retornos elevados num ambiente de interesse reduzido, podem ser tentados a investir em empresas com um futuro incerto na esperança de obter lucros maiores. Entretanto, quando é reconhecido que essas empresas têm uma perspectiva obscura e são susceptíveis de falhar, os investimentos são retirados rapidamente, o que acaba por levar à falência da empresa.

Por que a volatilidade é benéfica para investidores? Do ponto de vista da estratégia de investimento pessoal, a volatilidade é um excelente recurso para aqueles que contribuem a cada mês e têm planos de investimento de longo prazo. É uma boa chance de comprar ações ou outros investimentos a um preço de entrada mais barato, o que geralmente significa que os potenciais retornos devem ser maiores. Esta estratégia de investimento de contribuição ou aquisição regular é conhecida como custo médio por quilo.

A volatilidade pode ser benéfica para os investidores experientes, dispostos a realizar pesquisas e aceitar o risco apropriado. Uma recuperação de mercado global não acontece da mesma forma em todos os países, tipos de investimento e setores. Por isso, ter um gerente de investimento, como Wealthify, para monitorar seu plano de investimento pode ajudar a aumentar suas chances de se beneficiar de um mercado em recuperação. Os profissionais desta área, com anos de experiência e dados financeiros, oferecem vantagens quando o mercado é volátil.

No entanto, é importante lembrar que a volatilidade nem sempre é ruim para os investidores. Quem tem um período de investimento muito curto, como aquele que deseja retirar dinheiro da aposentadoria, pode ser prejudicado quando há um aumento na volatilidade, se isso significa que os preços são mais baixos. Contudo, quaisquer danos podem ser minimizados se, ao se aproximar do término da sua janela de investimento, você aumentar os investimentos em produtos de menor volatilidade, como títulos do governo de curto prazo. Normalmente, esses tipos de investimentos têm uma flutuação muito menor se comparada às ações.

O que Wealthify faz sobre volatilidade? Para satisfazer os investidores com diferentes atitudes para o risco, temos cinco opções de investimento diferentes na nossa gama de investimento original e ético. Estas são Cautioso, Tentativo, Confiante, Ambicioso e Audacioso. Para aqueles que preferem menos volatilidade, os estilos de investimento Cautioso e Tentativo, normalmente com mais títulos, poderão ser uma boa escolha. Quanto mais se desloca na escala de risco para Audacioso, a proporção de títulos para ações mudará para inclinar mais para ações, já que elas são normalmente mais voláteis do que títulos.

Nossa equipe de investimento monitora de perto e administra os planos de investimento para você dentre os cinco estilos de investimento. Se surgirem oportunidades ou possíveis riscos devido à variação na volatilidade, nosso grupo de investimento alterará seu plano apropriadamente.

A variação no preço de qualquer ativo é medida pela volatilidade. Esta é uma ferramenta predominante em um mercado de ações saudável e também pode trazer benefícios. Por exemplo, se você é um investidor com um horizonte de longo prazo, a volatilidade pode ser benéfica, como mostra o gráfico abaixo.

Aviso: Por gentileza, fique ciente de que todos os gráficos contidos nesta apresentação são destinados apenas para ilustração e não se relacionam a nenhum índice real.

Peço-lhe para ter em mente que o valor dos seus investimentos pode cair, assim como aumentar, e você pode recuperar menos do que o que foi aplicado.

Não se pode confiar nos resultados passados para prever os resultados futuros.

Tem perguntas?

Encontre-nos nas redes sociais ou Contate-nos e retornaremos o mais breve possível.