Uma família composta por um progenitor, uma mãe e três filhos.

Eu não diria nada para elevar o Fundo G maciço – que tem US$ 210 bilhões em ativos – exceto para lhe informar que você não pode adquiri-lo a menos que trabalhe para o governo federal. Esta é uma desvantagem que aceito. O Fundo G só pode ser investido através do Plano de Poupança Thrift, o que é o equivalente do governo federal de uma conta 401(k). (Oficialmente, é um plano 403(a), mas não se preocupe com isso.)

Ainda não descobri algo que se pareça com o Fundo G. Ele investe a curto prazo e oferece retornos a longo prazo. O milagre dessa forma de investimento é possível graças às taxas de juros variáveis e à liquidez diária, mas também ao governo que assegura um valor líquido estável. Então, como é que este investimento mágico é realizado? A resposta é simples: o governo engana.

Os gerentes de portfólio do G Fund não adotam uma estratégia particularmente sofisticada que oferece ganhos elevados e ao mesmo tempo reduz os riscos de investimento relacionados aos títulos do Tesouro. Em vez disso, foi desenvolvido um título exclusivo para o Thrift Savings Plan. Esta segurança foi projetada pelo Departamento do Tesouro dos EUA para que sempre possa ser reembolsada por par. O Fundo G tem um retorno que corresponde à média de todos os títulos do Tesouro com vencimento superior a quatro anos.

É preferível a deflação em comparação à inflação.

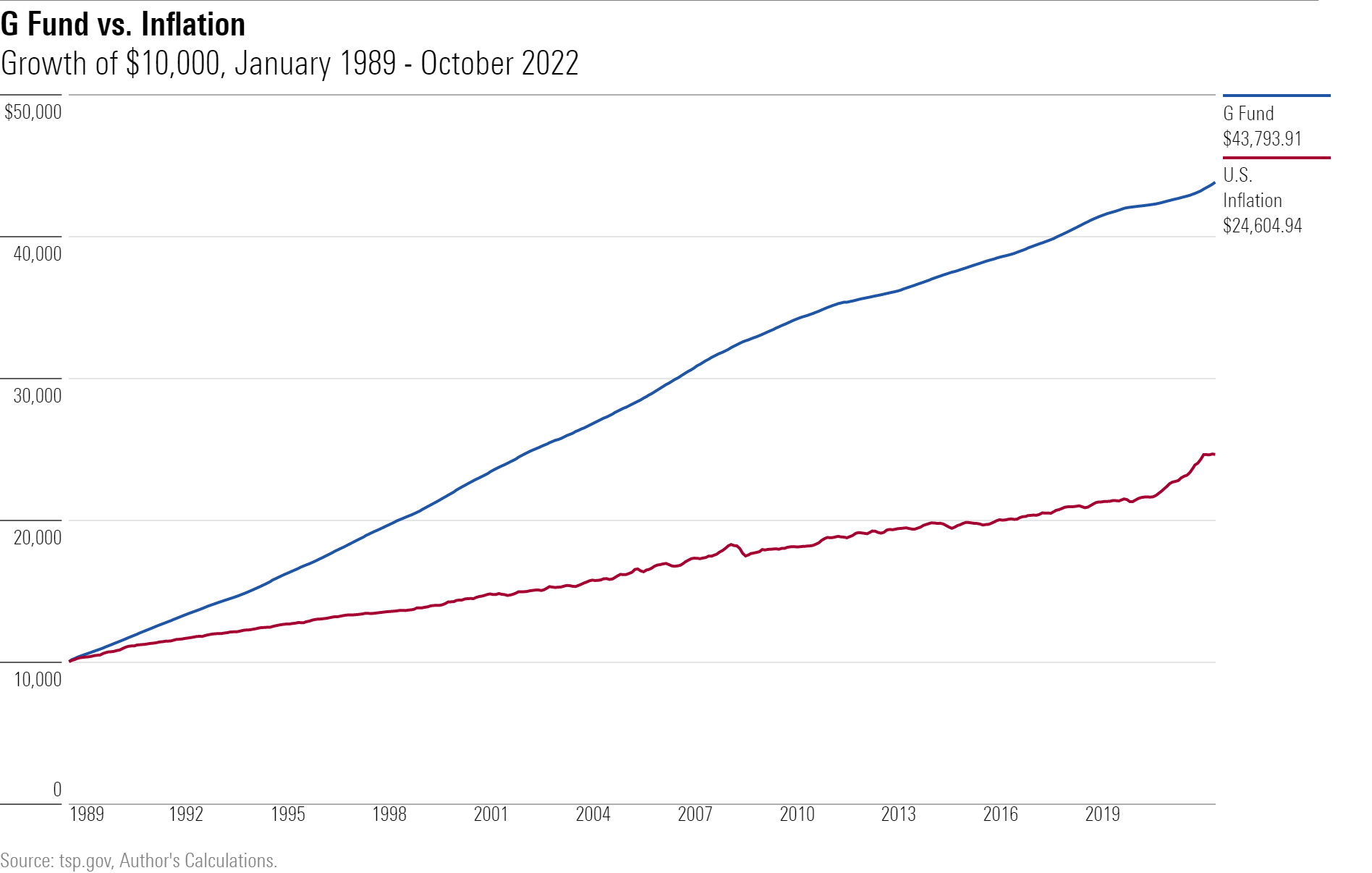

Ao procurar sobre este tópico, um planejador financeiro advertiu que “historicamente, os investimentos a longo prazo no G Fund perderam o poder de compra”, entretanto, pareceu-me incorreto. Uma vez que as obrigações de meio e longo prazo geralmente geram rendimentos reais positivos, é altamente improvável que o Fundo G tenha acompanhado a taxa de inflação desde sua criação, em 1987.

Na realidade, não. Conforme demonstrado no gráfico abaixo, o G Fund ultrapassou com facilidade o crescimento do Índice de Preços ao Consumidor. (A análise se inicia em 1989, o primeiro ano em que os administradores do Plano de Poupança Thrift forneceram retornos mensais do Fundo G.) Ao longo dos últimos 34 anos, um investimento no Fundo G quase dobrou seu valor real.

Ao invés de como foi, o planejador financeiro foi citado incorretamente. O que ele de fato disse foi que os retornos do Fundo G diminuíram ao longo do tempo. É correto, até recentemente, quando o Tesouro rendeu. A moral desta história: Não acredite em tudo que lê na internet – exceto neste caso.

Embora o Fundo G esteja sozinho, há três meios públicos de adquirir dívidas de curto prazo avaliadas pelo governo dos Estados Unidos: 1) Contas de Tesouraria, 2) Série I Salva Bonds, também conhecido como I Bonds, e 3) Série EE Salva Bonds. O terceiro é uma opção menos atraente. Os outros dois, no entanto, são títulos frequentemente recomendados por especialistas em investimento. (No mês de agosto, por exemplo, publiquei um artigo a elogiar I Bonds.) São possibilidades viáveis em comparação com o Fundo G.

Rival #1 afirma que os investimentos em Contas do Tesouro Direto têm aumentado.

Vamos nos aventurar por 30 dias com os Certificados do Tesouro. Ao longo do último século, o rendimento das Contas do Tesouro foi consistente com o índice de Preços ao Consumidor. Como resultado, podemos presumir que os títulos do Tesouro estiveram ativos durante a existência do Fundo G — uma realização admirável, considerando-se a liquidez e fiabilidade do G Fund.

O G-Fundo foi entregue conforme o esperado. Novamente, os títulos do Tesouro refletiram a mudança no índice de preços (pagando US$ 10.000 em títulos do Tesouro de 30 dias apenas registrava um aumento acumulado na inflação de US$ 60). Essa performance destacou seu status como uma opção de investimento segura, na verdade, mas insuficiente quando comparada com os ganhos do G-Fundo. Os títulos de curto prazo ofereceram retornos ainda maiores, mas com maior volatilidade.

O Fundo G provou ser um vencedor em relação a seu concorrente de curto prazo. Ele também superou as Treasuries de curto prazo, após ajustes para riscos. No entanto, a repetição desse triunfo será difícil para as Treasuries de curto prazo, já que seus ganhos de capital anteriores foram gerados a partir de um rendimento inicial de 8%. Com pagamentos atuais inferiores a essa quantia, é improvável que tais lucros sejam repetidos. É possível que não haja ganhos de capital além disso.

Paráfrase: Oponente número dois: bonos I

Enquanto as contas do Tesouro estão ligadas à inflação de forma implícita, os Bonds são diretamente associados a ela. Estes títulos geram a taxa de inflação de alguns meses anteriores. Logo, as obrigações não devem ser consideradas equivalentes ao Fundo G a longo prazo.

Após a análise do desempenho, os I Bonds se beneficiaram parcialmente com o tempo, pois foram lançados depois da maioria dos anos 90, quando o Fundo G gerou retornos excepcionais. Além disso, eles também receberam um impulso de rendimento com a versão inicial contendo taxas de juros generosas e pagamentos vinculados à inflação.

A taxa anual fixa de 3,4% com a qual os I Bonds estrearam foi reduzida à medida que esses títulos tornaram-se mais populares, o que levou o Departamento do Tesouro a ser menos flexível em oferecer incentivos. I Bonds vendidos nessas condições tiveram um desempenho superior ao Fundo G. No entanto, aqueles que não possuíam uma taxa fixa seguiram o Fundo G. O ponto de equilíbrio entre as taxas foi de 1%.

Recentemente, I Bonds foram emitidos com um bônus de taxa fixa anual de 0,40%. No entanto, a G Fund ainda está à frente como uma melhor aposta de longo prazo. Ela também pode ser resgatada no aviso diário sem qualquer penalidade, ao contrário de I Bonds, que não podem ser trocados por dinheiro antes de 12 meses da compra e incorrem em penalidade de juros se a transação ocorrer depois de 12 meses, mas em menos de cinco anos.

Finalmente, chegou-se à conclusão que…

Apesar de ser extremamente atraente, o Fundo G apresenta problemas porque representa mais de 30% dos ativos da Thrift Savings Plan. Esta proporção é demasiadamente elevada para um plano de aposentadoria. Oferece, é verdade, uma combinação única de segurança, liquidez e rendimentos apreciáveis, mas é no fundo um investimento de curto prazo e deve ser tratado como tal.

Artigo 1º – Esta lei se destina a regular as medidas de segurança para assegurar a preservação da fauna selvagem e seus habitats naturais.

Na coluna de terça-feira foi dito que as ações de desenvolvimento são mais influenciadas pelas alterações nas taxas de juros do que as ações de valor. O presidente da Reserva Federal, Jerome Powell, sugeriu na quarta-feira que a Reserva Federal poderia atrasar a alta das taxas de juros, resultando em um pico nas ações da bolsa de valores baseado nas previsões de taxa de juros. Em grande medida, as ações dos Estados Unidos ganharam três vezes mais do que as ações de grande valor no dia, 4,74% em comparação a 1,61%.

Tem perguntas?

Encontre-nos nas redes sociais ou Contate-nos e retornaremos o mais breve possível.